Аннуитет представляет собой контракт со страховой компанией, который превращает единовременный взнос в пожизненный поток дохода. По мнению Кристин Бенц, директора по личным финансам и пенсионному планированию в Morningstar, исследователи в области пенсионного обеспечения часто с энтузиазмом относятся к аннуитетам, в то время как потребители остаются скептиками. Наиболее фундаментальным является доходный аннуитет, где клиент передает страховой компании определенную сумму денег, а взамен получает регулярные выплаты до конца жизни.

Доходные аннуитеты способны обеспечивать более высокий доход по сравнению с облигациями благодаря механизму, известному как «объединение рисков долголетия». Суть в том, что выплаты для всей группы участников увеличиваются за счет того, что часть покупателей аннуитетов умирает раньше среднестатистического срока. Оставшийся от них капитал субсидирует платежи тем, кто живет дольше. Таким образом, человек, доживший до 99 лет, становится «победителем» в этой системе.

Ключевое отличие от владения облигацией заключается в обращении с первоначальным капиталом. При покупке аннуитета ваш основной капитал фактически обменивается на поток дохода и не возвращается. В случае с облигацией инвестор получает процентный доход, а по истечении срока ему возвращается основная сумма долга. Эта разница и позволяет аннуитетам предлагать более щедрые пожизненные выплаты.

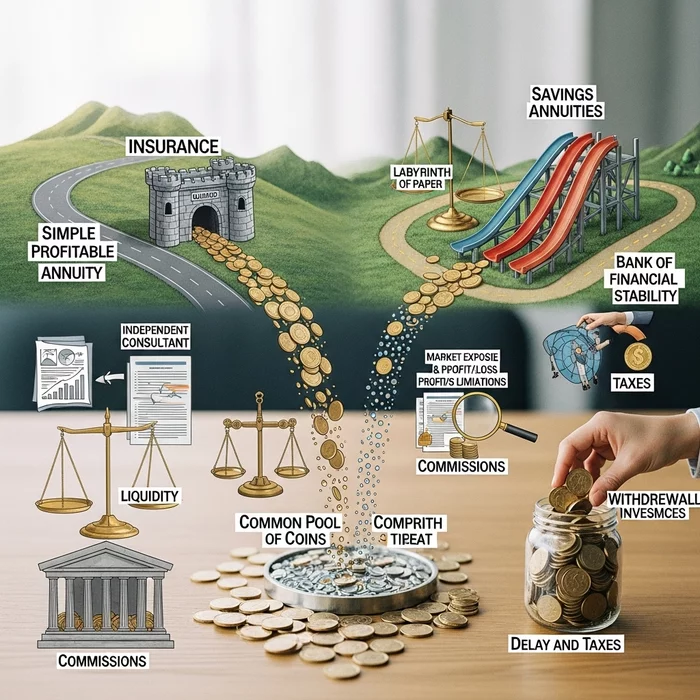

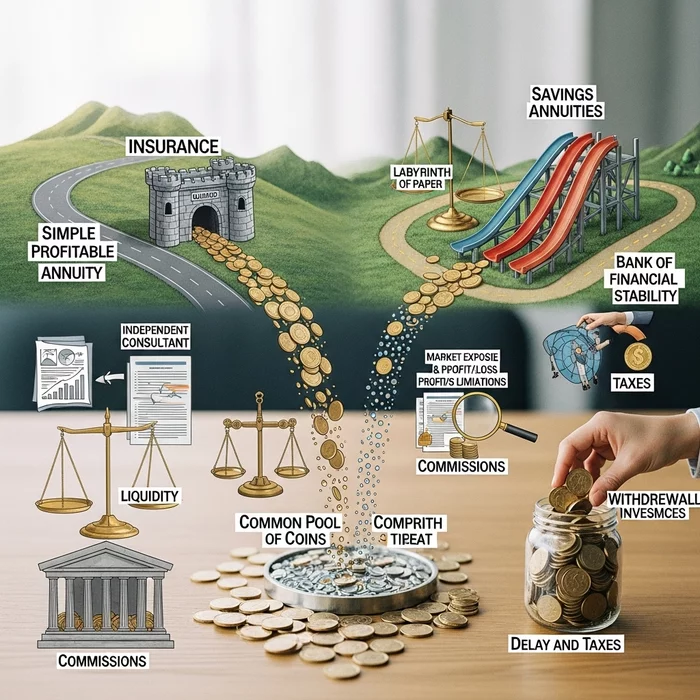

Простые доходные аннуитеты эффективно решают задачу покрытия разрыва между базовыми расходами пенсионера и его гарантированными источниками дохода, такими как государственные пенсии. Например, если ежегодные основные расходы домохозяйства составляют 40 000 долларов, а выплаты по социальному обеспечению покрывают только 30 000 долларов, образуется дефицит в 10 000 долларов. Покупка аннуитета, который гарантирует ежегодный доход в размере 10 000 долларов, полностью закрывает этот пробел.

Существуют и более сложные продукты, известные как сберегательные или отложенные аннуитеты. Их основная особенность — предоставление доступа к рыночной доходности наряду с потенциальным доходом. К ним относятся вариабельные аннуитеты, где инвестор самостоятельно управляет инвестиционными ассигнованиями, а также набирающие популярность фиксированные индексные аннуитеты, которые предлагают рыночную доходность с ограничением как потенциальной прибыли, так и убытков.

Между этими двумя типами по уровню риска находятся зарегистрированные индексные аннуитеты (Registered Index-Linked Annuity). Несмотря на потенциал роста, все сберегательные аннуитеты несут в себе больше рисков и более высокие издержки по сравнению с простыми доходными продуктами.

Главная проблема сложных аннуитетов заключается в их запутанных контрактах. Длинные документы с множеством мелкого шрифта делают их непрозрачными для потребителя. Перед покупкой такого продукта необходимо провести тщательную комплексную проверку. Рекомендуется нанять объективного стороннего консультанта, который поможет разобраться во всех условиях договора.

Потенциальному покупателю следует задать ряд критически важных вопросов и не подписывать договор до получения исчерпывающих ответов. Необходимо выяснить все без исключения издержки и комиссии, уточнить правила и ограничения на снятие средств, а также понять, какие преимущества данный аннуитет предоставляет по сравнению с «очень простым инвестиционным портфелем», который, как правило, предлагает большую ликвидность и доступ к средствам.

Поскольку аннуитет — это долгосрочные отношения со страховой компанией, крайне важно изучить ее финансовую устойчивость. Покупатель должен быть уверен, что страховщик сможет выполнять свои обязательства на протяжении десятилетий. Надежность компании, стоящей за продуктом, является залогом безопасности инвестиций.

Деньги внутри аннуитета растут с отсрочкой уплаты налогов, что является его преимуществом. Однако при снятии средств налог придется заплатить. Налоговые последствия напрямую зависят от того, из каких денег был профинансирован аннуитет.

Если для покупки аннуитета использовались средства с пенсионных счетов до уплаты налогов, таких как традиционный IRA или 401(k), то все будущие выплаты — как первоначальный взнос, так и инвестиционный доход — будут облагаться налогом по ставке обычного подоходного налога.

Изображение носит иллюстративный характер

Доходные аннуитеты способны обеспечивать более высокий доход по сравнению с облигациями благодаря механизму, известному как «объединение рисков долголетия». Суть в том, что выплаты для всей группы участников увеличиваются за счет того, что часть покупателей аннуитетов умирает раньше среднестатистического срока. Оставшийся от них капитал субсидирует платежи тем, кто живет дольше. Таким образом, человек, доживший до 99 лет, становится «победителем» в этой системе.

Ключевое отличие от владения облигацией заключается в обращении с первоначальным капиталом. При покупке аннуитета ваш основной капитал фактически обменивается на поток дохода и не возвращается. В случае с облигацией инвестор получает процентный доход, а по истечении срока ему возвращается основная сумма долга. Эта разница и позволяет аннуитетам предлагать более щедрые пожизненные выплаты.

Простые доходные аннуитеты эффективно решают задачу покрытия разрыва между базовыми расходами пенсионера и его гарантированными источниками дохода, такими как государственные пенсии. Например, если ежегодные основные расходы домохозяйства составляют 40 000 долларов, а выплаты по социальному обеспечению покрывают только 30 000 долларов, образуется дефицит в 10 000 долларов. Покупка аннуитета, который гарантирует ежегодный доход в размере 10 000 долларов, полностью закрывает этот пробел.

Существуют и более сложные продукты, известные как сберегательные или отложенные аннуитеты. Их основная особенность — предоставление доступа к рыночной доходности наряду с потенциальным доходом. К ним относятся вариабельные аннуитеты, где инвестор самостоятельно управляет инвестиционными ассигнованиями, а также набирающие популярность фиксированные индексные аннуитеты, которые предлагают рыночную доходность с ограничением как потенциальной прибыли, так и убытков.

Между этими двумя типами по уровню риска находятся зарегистрированные индексные аннуитеты (Registered Index-Linked Annuity). Несмотря на потенциал роста, все сберегательные аннуитеты несут в себе больше рисков и более высокие издержки по сравнению с простыми доходными продуктами.

Главная проблема сложных аннуитетов заключается в их запутанных контрактах. Длинные документы с множеством мелкого шрифта делают их непрозрачными для потребителя. Перед покупкой такого продукта необходимо провести тщательную комплексную проверку. Рекомендуется нанять объективного стороннего консультанта, который поможет разобраться во всех условиях договора.

Потенциальному покупателю следует задать ряд критически важных вопросов и не подписывать договор до получения исчерпывающих ответов. Необходимо выяснить все без исключения издержки и комиссии, уточнить правила и ограничения на снятие средств, а также понять, какие преимущества данный аннуитет предоставляет по сравнению с «очень простым инвестиционным портфелем», который, как правило, предлагает большую ликвидность и доступ к средствам.

Поскольку аннуитет — это долгосрочные отношения со страховой компанией, крайне важно изучить ее финансовую устойчивость. Покупатель должен быть уверен, что страховщик сможет выполнять свои обязательства на протяжении десятилетий. Надежность компании, стоящей за продуктом, является залогом безопасности инвестиций.

Деньги внутри аннуитета растут с отсрочкой уплаты налогов, что является его преимуществом. Однако при снятии средств налог придется заплатить. Налоговые последствия напрямую зависят от того, из каких денег был профинансирован аннуитет.

Если для покупки аннуитета использовались средства с пенсионных счетов до уплаты налогов, таких как традиционный IRA или 401(k), то все будущие выплаты — как первоначальный взнос, так и инвестиционный доход — будут облагаться налогом по ставке обычного подоходного налога.